Wycena akcji uprzywilejowanych w zakresie podziału zysku wymaga zastosowania dodatkowej korekty w stosunku do typowej metody wyceny pakietu akcji. Wynika to z tego, że akcje uprzywilejowane w zakresie dywidendy posiadają prawo wypłaty większej części zysku niż rzeczywisty udział tych akcji w kapitale zakładowym. Sytuacja jeszcze bardziej się komplikuje, gdy o wypłacie zysku decydują akcjonariusze nieposiadający uprzywilejowania.

Wycena akcji uprzywilejowanych w zakresie podziału zysku wymaga zastosowania dodatkowej korekty w stosunku do typowej metody wyceny pakietu akcji. Wynika to z tego, że akcje uprzywilejowane w zakresie dywidendy posiadają prawo wypłaty większej części zysku niż rzeczywisty udział tych akcji w kapitale zakładowym. Sytuacja jeszcze bardziej się komplikuje, gdy o wypłacie zysku decydują akcjonariusze nieposiadający uprzywilejowania.

Chociaż w teorii podział pomiędzy udziałem w majątku spółki (masie upadłościowej) i zyskiem (wartością generowanych dochodów) wydaje się jasny, w praktyce może istnieje szereg trudności związanych z przypisaniem wartości Spółki do odpowiednich pakietów udziałów. Po pierwsze zysk może zostać zatrzymany w spółce i przeznaczony na podwyższenie kapitału podstawowego, zapasowego lub rezerwowego z przeznaczeniem na przyszłe inwestycje majątkowe zwiększające wartość aktywów netto. Po drugie, Spółka (szczególnie o charakterze holdingowym) może rozpoznawać zysk ze wzrostu wartości poszczególnych aktywów (tzw. zysk niegotówkowy) lub zysk ze zbycia aktywów inwestycyjnych lub nieoperacyjnych. Po trzecie struktura udziału w zysku nie zawsze odpowiada udziałom w generowanych stratach (jak np. w spółkach komandytowych). Po czwarte, podział zysku może zależeć od większości głosów, które mogą być w rękach akcjonariuszy posiadających akcje nieuprzywilejowane, a posiadających większy udział w kapitale zakładowym. Powstaje zatem pytanie czy wycena akcji uprzywilejowanych w zakresie dywidendy powinna być określona udziałem w kapitale czy udziałem w zysku.

Pomijając jednak wszystkie ww. komplikacje, można ustalić trzy sytuacje wyjściowe, w których:

- Wyniki wyceny majątkowej Spółki są większe od wyników wyceny dochodowej, wówczas wartość poszczególnych pakietów akcji będzie podlegała podziałowi wg struktury udziału w kapitale zakładowym z wyłączeniem niepodzielonych zysków z lat poprzednich, które będą dzielone zgodnie z udziałem w prawach do zysku. Takie podejście wynika z przekonania, że wyższe wyniki wyceny majątkowej dają racjonalne podstawy do (większe korzyści z) likwidacji spółki i podziału jej majątku. Jeżeli zatem pakiet kontrolny spełnia to założenie, pozostałe pakiety będą zobowiązane do podporządkowania się do potencjalnego scenariusza likwidacji Spółki.

- Wyniki wyceny dochodowej Spółki są większe niż wyniki wyceny majątkowej. Wówczas udział w kapitale akcjonariuszy mniejszościowych, będzie traktowany przez akcjonariuszy większościowych jako potencjalne zobowiązanie wieczyste, które być może w przyszłości trzeba będzie spłacić w przypadku wystąpienia tego wspólnika ze spółki i konieczności umorzenia jego akcji. Wspólnik mniejszościowy będzie miał racjonalne powody do wystąpienia ze spółki, jeżeli wartość dochodowa jego pakietu spadnie poniżej wartości majątkowej (np. likwidacyjnej). Wartość poszczególnych pakietów będzie wówczas liczona wg struktury udziału w kapitale do wysokości wartości rynkowej aktywów netto (pomniejszonych o niepodzielony zysk z lat poprzednich pozostający do dyspozycji akcjonariuszy) i wg struktury udziału w zysku powyżej tej wartości, wynikającej z wyceny metodą opartą o prognozowane wyniki finansowe.

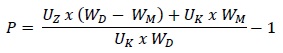

Premia z tytułu uprzywilejowania akcji w zakresie wypłaty dywidendy w stosunku do wyceny akcji metodą niemajątkową (dochodową lub mnożnikową) rozdzielonej wg struktury udziału w kapitale zakładowym będzie liczona wg następującego modelu:

Gdzie: P – premia z tytułu uprzywilejowania akcji w zakresie dywidendy (wartość ujemna premii, oznacza dyskonto z tytułu braku uprzywilejowania) | UZ – udział wycenianego pakietu akcji w zysku | UK – udział wycenianego pakietu akcji w kapitale zakładowym | WD – wyniki wyceny spółki metodą niemajątkową | WM – wyniki wyceny spółki metodą majątkową z wyłączeniem wartości niepodzielonych zysków z lat poprzednich pozostających do dyspozycji akcjonariuszy |

Gdzie: P – premia z tytułu uprzywilejowania akcji w zakresie dywidendy (wartość ujemna premii, oznacza dyskonto z tytułu braku uprzywilejowania) | UZ – udział wycenianego pakietu akcji w zysku | UK – udział wycenianego pakietu akcji w kapitale zakładowym | WD – wyniki wyceny spółki metodą niemajątkową | WM – wyniki wyceny spółki metodą majątkową z wyłączeniem wartości niepodzielonych zysków z lat poprzednich pozostających do dyspozycji akcjonariuszy |

- Istnieje potencjalne uzasadnienie do przyjęcia wartości poszczególnych pakietów akcji w całości wg struktury udziału w zysku o ile nie zachodzą przesłanki wykluczające założenie kontynuacji działalności Spółki do nieskończoności oraz istnieją skuteczne narzędzia ograniczania możliwości transferów zysku w majątek, a majątku w zyski (lub straty), powodujących przesunięcia generowanych korzyści finansowych przez spółkę pomiędzy akcjonariuszy, co implikuje założenie, że aktualnie oraz w przyszłości wartość dochodowa żadnego z pakietów nie spadnie poniżej wartości majątkowej (spółka będzie funkcjonowała w obecnym stanie do nieskończoności).

Fot.: Tashatuvango/Shutterstock.com